Oto wykres pokazujący wspomniany odsetek spółek wypłacających wysoką dywidendę:

Na wykresie łatwo zauważymy standardową ok. 3,5 roczną cykliczność makroekonomiczną. Jednocześnie do niedawna każdy kolejny szczyt był wyższy niż poprzedzające go szczyty i analogicznie każdy kolejny dołek był wyżej niż poprzedzające go dołki. Oznaczało to istnienie długoterminowego trendu wzrostowego, który oznaczał, że coraz większy odsetek spółek z GPW wypłaca wysoką dywidendę.

Najnowszy dołek znajduje się wyraźnie niżej niż poprzedni co psuje ten trend lub co najmniej go "zaszumia" na jakiś czas.

Jednocześnie jeśli spojrzymy na same odstępy w czasie pomiędzy poszczególnymi szczytami i dołkami zauważymy, że jako, że ostatni szczyt pojawił się w połowie 2019 r. (czyli jeszcze przed pojawieniem się wirusa), to dynamiczny spadek wskaźnika w drugiej połowie 2020 r. jest jak najbardziej na miejscu i w zgodzie z modelowym cyklem. Można więc powiedzieć, że pojawienie się wirusa / obostrzeń nie zmieniło cykliczności odsetka spółek wypłacających wysoką dywidendę.

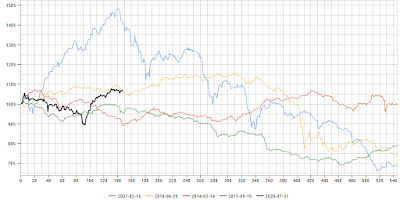

Skoro tak to możemy dodać do wskaźnika nasze standardowe filtry i spróbować poszukać historycznych analogii do obecnej sytuacji:

Po przefiltrowaniu wskaźnik jest niesamowicie cykliczny. Niedawno wskaźnik przekroczył poziom 0 w dół. Zobaczmy co później działo się z indeksami giełdowymi po takim sygnale w przeszłości:

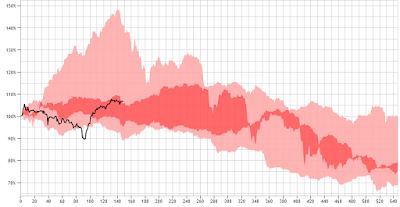

dalsze ścieżki 1,5 roku indeksu sWIG80:

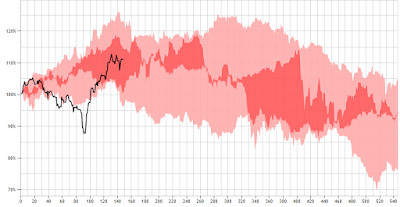

dalsze ścieżki 1,5 roku indeksu WIG:

W obu wariantach potencjał do wzrostów wydaje się powoli wyczerpywać. Do końca okresu o niepodniesionym ryzyku spadków pozostało:

- 4 miesiące z punktu widzenia indeksu WIG

- 6 miesięcy z punktu widzenia indeksu sWIG80

Potwierdzeniem (z punktu widzenia dzisiejszego wskaźnika), że to już czas na spadki, według historycznych analogii, będzie moment, w którym przefiltrowany wskaźnik utworzy dołek (do którego obecnie wciąż się zbliża). Gdy dołek zostanie uformowany dalsze ścieżki obu indeksów przyjmują postać wyraźnie spadkową:

| Jeśli wpis Ci się podoba zapisz się na newsleter, aby nie przegapić nowych artykułów: | Zapisz się |

Brak komentarzy:

Prześlij komentarz