Fala paniki przetacza się w ostatnich tygodniach w USA. Powodów do spadków zarówno ze strony ekonomii jak i polityki można znaleźć sporo, jednak ten opis równie dobrze pasuje do niemal każdego dnia ostatnich lat. To rodzi pytanie, czy 4-ta zima, wielka bessa, czy jakkolwiek chcemy nazywać czekający nas prędzej czy później proces bolesnego oddłużania na światową skalę, właśnie się zaczyna?

W skrócie, najprawdopodobniej nie.

Dotychczas uformowaliśmy dwa wskaźniki zdolne do ostrzeżenia nas przed bessą wyższego rzędu:

- różnica w stopach procentowych pomiędzy USA i Europą

- wypłaszczanie krzywej rentowności obligacji USA

Oba jak na razie nie prognozują nadejścia dużych kłopotów szybciej niż za 1,5 roku. Oczywiście przy tego typu analizach warto opierać się na jak największej liczbie niezależnych wskaźników dlatego dziś przyjrzymy się kolejnemu.

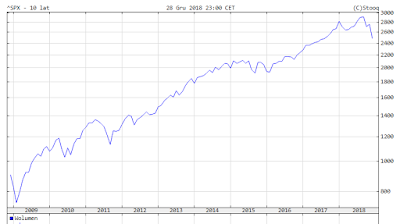

Najpierw jednak przyjrzyjmy się wielkiej 10-letniej hossie na indeksie S&P500:

Przy takiej skali łatwo zauważyć, że w jej ramach obecny spadek, jak dotąd jest podobny do dwóch poprzednich (z 2011r. i 2015r.). Oto zbliżenie na te okresy:

W 2011r. s&p spadał o 21% w perspektywie kilku miesięcy:

W 2015/16 r. s&p spadł o -15% w perspektywie kilku miesięcy:

Obecnie s&p spadł o -20% w perspektywie kilku miesięcy:

Odnosząc te daty do indeksu WIG z łatwością zobaczymy, że wszystkie 3 odpowiadają okresom gdy w Polsce mieliśmy standardową bessę:

Po prostu za każdym razem, gdy u nas mieliśmy bessę, USA przeżywało mini bessę, po której szybko się podnosiło. Choć dynamiczne spadki w USA mogą stresować, to patrząc na te dane, dziwnym byłoby gdyby przy trwającej pełen rok bessie w Polsce, giełda w USA w żaden sposób na te spadki nie zareagowała (jak robiła to dwukrotnie wcześniej). Oznacza to, że sama dynamika spadków w USA jest w pełni wytłumaczalna spóźnieniem w spadkach w stosunku do Polskiej bessy.

Co do konkretnego wskaźnika, to dziś spojrzymy na odsetek zatrudnionych amerykanów pomiędzy 25, a 54 rokiem życia:

Jak widać wskaźnik ten poza drobnymi szumami zmienia się dość wolno, przez co jest mało czuły na bessy niższego rzędu, ale dobrze koreluje z tymi wyższego rzędu.

Na wykresie tego wskaźnika za ostatnie 26 lat zaznaczyłem momenty, gdy wskaźnik długo rósł, a następnie spadał poniżej 1,5 rocznego minimum. Taka sytuacja miała miejsce dwukrotnie.

- Pierwszy raz w sierpniu 2000 r. co jak się później okazało pokryło się niemal idealnie ze szczytem bańki internetowej.

- Drugi raz we wrześniu 2007 r. co jak się później okazało, było tylko o miesiąc spóźnionym sygnałem w stosunku do szczytu bańki nieruchomości.

Oznacza to, że w obydwu przypadkach ostatnich dużych bess, były one poprzedzane przez problemy na rynku pracy.

Jak widać na tym samym wykresie, w obecnym momencie wskaźnik ten jest blisko swoich lokalnych maksimów, co sprawia, że sygnał ostrzegawczy nie jest generowany, a pamiętajmy, że wyraźne spadki w USA trwają już od 3 miesięcy, wiec wskaźnik miał wystarczająco czasu na wygenerowanie nawet opóźnionego sygnału.

Podsumowując, najprawdopodobniej obecnie nie zaczyna się żadna wielka globalna bessa, a spadki w USA są tylko kopią naszej, polskiej bessy, lub bardziej pilnując związku przyczynowo-skutkowego, nasza, polska bessa wyprzedza zawirowania, w USA i zrobiła to pojawiając się w styczniu 2018r., w związku z czym obecnie przyszedł czas właśnie na zrealizowanie tych zawirowań.

Jak zwykle pamiętajmy, że jest to tylko jeden wskaźnik oparty na zaledwie dwóch analogicznych sytuacjach z przeszłości, wiec przed podejmowaniem kluczowych decyzji, warto jego zdanie zweryfikować z innymi wskaźnikami.

A Wy jak myślicie? Czy ostatnie 3 miesiące są tylko preludium do prawdziwych problemów, czy może zgadzacie się z dzisiejszym wskaźnikiem i puszka Pandory w dalszym ciągu pozostanie zamknięta?

| Jeśli wpis Ci się podoba zapisz się na newsleter, aby nie przegapić nowych artykułów: | Zapisz się |

Brak komentarzy:

Prześlij komentarz