Dzisiejszy guru jest autorem książki: "Invest by knowing what stocks to buy and what stocks to sell", co znaczy "Inwestuj wiedząc, które akcje kupić, a które sprzedać". Jest to książka zwierająca opis konkretnej strategii inwestycyjnej, a nawet trzech, które podobno pozwalają pobić rynek. Jak zwykle nie wierzymy na słowo i sprawdzimy wszystkie 3 strategie pod kątem ewentualnego wykorzystania na GPW.

Podejście Kirkpatrika przypomina nieco to, które znamy od Martina Zweiga z ostatniego testu, a więc łączy on kryteria wzrostowe (spółka musi zwiększać swoje zyski) z siłą relatywną (spółka musi być w trendzie wzrostowym). Są jednak pewne kluczowe różnice, które powinny wpłynąć na ostateczny wynik.

Pierwsza strategia Kirkpatricka nazywa się Strategią Wzrostową. Kryteria zakupu spółki zdefiniowane są następująco:

- Spółka musi być wśród najlepszych 10% spółek na giełdzie pod względem 6-miesięcznej siły relatywnej.

- Spółka musi być wśród najlepszych 10% spółek na giełdzie pod względem wzrostu rocznego zysku operacyjnego kw/kw.

- Spółka musi mieć cenę wyższą niż 1zł / akcję. W oryginale pojawia się kryterium kupowania tylko spółek, których cena przekracza 10$. Najprawdopodobniej wynika to głównie ze sposobu w jaki nalicza się prowizje w USA. Tam prowizja zależy od liczby sztuk kupowanych akcji, a więc im jedna akcja kosztuje mniej tym większą prowizję trzeba zapłacić za zakup o takiej samej kwocie. W skrócie, w Stanach, z punktu widzenia prowizji, bardziej opłaca się kupować spółki, których cena akcji jest wysoka. W Polsce nie ma takiego problemu i wystarczy odrzucić spółki groszowe.

- Kapitalizacja spółki większa niż 1mln $ (ok. 3 mln zł).

Kirkpatrick definiuje także kryteria sprzedaży:

- Sprzedajemy gdy spółka wypadnie poza 30% najlepszych spółek pod względem siły relatywnej.

- Sprzedajemy gdy spółka wypadnie poza 30% najlepszych spółek pod wzrostu rocznego zysku operacyjnego kw/kw.

W porównaniu z zeszłotygodniową analizą strategii Zweiga, ta jest znacznie łagodniejsza pod względem wzrostu zyskowności. Nie wymagamy, aby zyski rosły przez kilka kwartałów z rzędu. Nie odnosimy się, też w ogóle do przychodów. Inne jest też podejście do sprzedaży. Tu mamy podane konkretne poziomy, przy których sprzedajemy spółkę.

Jak takie uproszczone podejście do inwestowania we wzrost sprawdzało się przez ostatnie 8 lat na naszej giełdzie?

Przy teście tej strategii na rynku polskim należy wprowadzić dwie modyfikacje:

- Standardowo jak przy każdej strategii inwestujemy tylko w spółki o minimalnych tygodniowych obrotach z ostatniego miesiąca większych niż 400 tys. zł - ma to zapobiec inwestycjom w mało płynne spółki.

- Przy oryginalnych parametrach wypełnienie średnie wypełnienie portfela akcjami wyniosło 46%, co oznacza, że kryteria są zbyt rygorystyczne dla naszej giełdy (najlepiej dopasowane strategie osiągają średnie wypełnienie > 60%). W związku z tym w czasie testów rozluźniłem parametr dotyczący wzrostu zysku operacyjnego tak aby brać spółki, które znajdują się wśród 15% najlepszych spółek (oryginalnie było 10% najlepszych spółek). Ten ruch pozwolił zwiększyć średnie zaangażowanie w akcje do ok. 65% co automatycznie poprawiło ostateczny wynik na naszym rynku.

strategia wzrostowa - Kirkpatrick

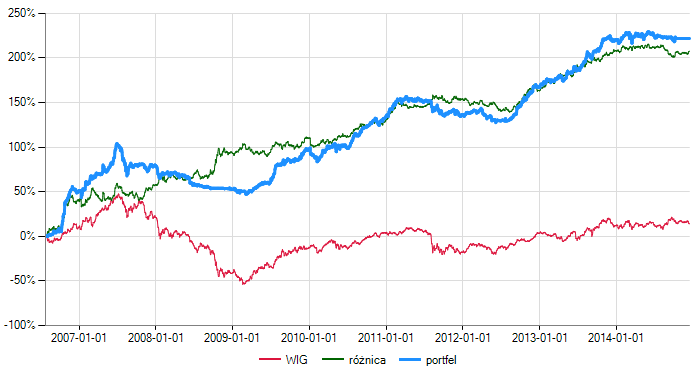

Wyniki wyglądają wyśmienicie. Zysk roczny po uwzględnieniu prowizji, spreadów i podatków wyniósł 16,41% rocznie. To dużo. W tym samym czasie WIG zyskiwał 1,65% rocznie. Wykres kapitału jest bardzo równy. W czasach bessy strategia lekko traciła, ale nie były to jakieś drastyczne spadki i łatwo zostawały odrabiane przez następującą hossę. Wszystkie 3 hossy dołożyły do zysku mniej więcej taki sam wkład, a więc nie ma tu mowy o tym, że strategia działała rewelacyjnie tylko np. w 2007 roku, a później już tylko dryfowała.

Przez aż 95% czasu strategia dawała lepsze wyniki niż indeks WIG. W najgorszym roku dla strategii, straciła ona o 9% więcej niż WIG. To nie tak źle.

Wszystko byłoby super, gdyby nie jedna rzecz. Ta strategia opiera się tylko na dwóch głównych wskaźnikach: sile relatywnej i wzroście zysku operacyjnego. Wielu autorów strategii (poza Kirkpatrickiem jeszcze np. O'Shaughnessy, którego strategie też będziemy testować) zauważyło, że strategie, które nie nie mają kryterium wartości są bardzo "chwieje". Oznacza to, że mogą zarabiać bardzo dobrze przez długie lata, ale co któraś bessa da im w kość znacznie bardziej niż mogłoby się wydawać.

Zjawisko to widać bardzo dobrze na poniższym wykresie, na którym widać wyniki strategii na danych z USA za okres od 1982 roku do 1998 roku, kiedy to autor porzucił dalsze prowadzenie tej strategii.

Najbardziej rosnąca linia nazwana "growth list" to nasza testowana strategia. O ile przez większą część czasu wszystko szło rewelacyjnie, to w 1998 roku na S&P500 (indeksie z giełdy w USA) zdarzyła się miesięczna dynamiczna korekta. Nie była ona zbyt głęboka (indeks spadł o 14,6%). Znacznie gorzej ten okres zniosła testowana przez nas strategia, która spadła w tym samym czasie o 38%. To znacznie więcej niż indeks giełdowy. Nikt nie jest w stanie wytrzymać straty 40% kapitału i dalej inwestować następnego dnia ściśle trzymając się tych samych zasad. Czy coś podobnego może zdarzyć się na naszym rynku? Czy ta strategia może przez 8 lat pięknie zarabiać, aby w dziewiątym roku stracić 40% kapitału lub więcej? Niestety może. Dlatego mimo, iż jak na razie to nasza najlepsza strategia, to oznaczymy ją sobie jako "strategię wysokiego ryzyka", aby mieć świadomość tego co może nas spotkać.

Aby znaleźć spółki spełniające kryteria testowanej strategii w obecnym momencie, należy w wyszukiwarce zaznaczyć następujące parametry:

- 45 najsilniejszych spółek - obecnie na rynku mamy ok. 450 spółek, a więc 10% to ok. 45 spółek.

- ranking wzrostu zysku operacyjnego do 15% - a więc chcemy 15% spółek, których zysk operacyjny wzrósł najbardziej w ostatnim kwartale.

- obroty tygodniowe od 400000 - tu standardowo dbamy o płynność.

Wyniki na dzień dzisiejszy to:

Testy kolejnych strategii Kirkpatrica już wkrótce, a tymczasem dajcie znać jak Wam się podoba taka strategia?

| Jeśli wpis Ci się podoba zapisz się na newsleter, aby nie przegapić nowych artykułów: | Zapisz się |

32 komentarze:

Witam.

Na jakiej zasadzie liczysz zmiany zysku r/r, gdy w obu okresach jest strata, lub w jednym okresie zysk, a w drugim strata?

Pozdrawiam!

Długo analizowałem różne podejścia do tego tematu i ostatecznie zdecydowałem, że nie biorę takich spółek w ogóle pod uwagę, a więc liczę zmianę zysku tylko dla spółek, których suma zysku za ostatnie 4 kwartały (1,2,3,4) jest dodatnia oraz suma zysku za 4 kwartały przesunięte o 1 kwartał (2,3,4,5) także jest dodatnia. Jeśli spółka nie spełnia tego warunku. Nie jest brana pod uwagę jako ewentualna inwestycja.

Witam, sam na razie nie mam już ani złotówki na GPW, ale szukam w czasie zawieszenia ciekawych strategii aby ponownie wrócić i coś zadziałać. Przyznam że bardzo mnie zainteresowało to co napisałeś.

czy strategia pomiędzy czerwcem 2007 a styczniem 2009 nie straciła około 50% kapitału? nie nazwałbym tego lekką stratą (nawet jeśli wcześniej zarobiła 100%, to jeśli ktoś zacząłby ją stosować w połowie 2007 roku to nie wytrzymałby tego obsunięcia...)

poprawka: 25%, bo tracimy 50% zysku, a kapitał jest nienaruszony

Dokładnie maksymalne obsunięcie kapitału wyniosło 27,7%. Rzeczywiście to wcale nie tak mało. Choć pewnie pocieszające by dla nas było, że w tym samym czasie indeksy giełdowe spadły znacznie bardziej :)

Bardzo fajnie strategia zarabia w czasie hossy, w połączaniu z makrosferą będzie petarda :D

pozdrawiam

m

Nareszcie wchodzimy ze strategiami na wyzszy poziom :) Powyzej 20% jest juz warte zastosowania. Szkoda, ze brutto , ale jest to juz cos, powiedzialbym nawet ze duzo. Wyzsze zyski wiaza sie zawsze z wiekszym ryzykiem. Rozumiem , ze manipulowanie regulami wyjscia nie pomoze w obnizeniu ewentualnego obsuniecia. moze doprowadzic jedynie do obnizenia zyskow. Inwestujac czesc kapitalu podjalbym ryzyko wejscia ta strategia, zwlaszcza w polaczeniu z Macrosfera, latwiej byloby przeczekac tak duze obsuniecie.

Nie próbowałem zmieniać kryteriów sprzedaży. Zostawiłem je takie jak w oryginale. Można będzie tego spróbować, ale wątpię, aby zniwelowały one obsunięcia. Niestety duże wahania kapitału są ceną jaką płaci się za nie włączanie kryteriów wartości rynkowej do strategii.

W tych wszystkich testowanych strategiach najbardziej podoba mi się zawsze ta zielona linia. Udałoby się coś takiego uzyskać? Co myślisz o stałym zabezpieczeniu pozycją krótką na FW20? Ma to sens czy może koszty rolowania pozycji i contango uczynią interes nieopłacalnym? Od jakiegoś czasu nurtuje mnie to zagadnienie.

Pomysł ciekawy. Szacując na szybko, koszty nie powinny być zbyt duże. Problem, który widzę w takim podejściu jest inny. Przez większą część czasu nasza strategia jest skorelowana z indeksem WIG (pokazuje to zielona linia, która w miarę stabilnie rośnie), ale z pewnością zdarzą się momenty kiedy korelacja bardzo się osłabi albo nawet odwróci. Takim momentem był np. okres październik 2001 - luty 2002. Niestety nasze testy nie sięgają tak daleko, ale patrząc na indeksy możemy się domyślić co by się stało. A było tak: Na większości spółek nadal trwała bessa. Widać to patrząc np. na indeks WIG250, który w tym czasie spadł o około 5%. W tym samym okresie duże spółki przeżywały istny rajd w górę zyskując ponad 40%.

W tamtym momencie hedge z kontraktami na WIG20 dobiłby nas podwójnie. Stracilibyśmy na akcjach (w najgorszej wersji akurat mielibyśmy w portfelu małe spółki, które spadały najbardziej), a do tego stracilibyśmy na kontraktach spadkowych.

Oczywiście w długim terminie taki hedge powinien się sprawdzać, ale może się okazać, że obsunięcia kapitału po drodze wcale nie będą mniejsze niż te, które widzimy w testowanej strategii w czasie bessy.

Też tak myślę :)

Hej.

Próbowałeś może poluzować trochę kryteria wyboru spółek np. 20-30% najlepszych i jednocześnie zadbać o lepsze fundamenty?

Kirkpatrick również wpadł na taki pomysł i jego kolejna strategia, którą będziemy testować uwzględnia Twoją prośbę :)

Super. Bardzo mnie to cieszy :)

Głównie chodzi mi o to, żebyśmy dobrze czuli się z akcjami które mamy w portfelu.

pozdrawiam

a czy jest możliwość przetestowania tego z kroczącym stop-lossem? Warto by było na historycznych danych przetestować przy jakim poziomie SL ograniczyłoby się najlepiej straty i jak wpłynęłoby to na ostateczny wynik portfela.

:)

W testowanych przez nas strategiach dodanie stop lossów nie zmieni znacząco statystyk strategii. Głównie dlatego, że podejmując decyzje inwestycyjne co miesiąc kierujemy się w dużej mierze siłą relatywną spółki i wybieramy tylko te najsilniejsze, a więc spółki, których akcje tracą na wartości są sprzedawane. Ten mechanizm spełnia rolę stop lossów.

Pożyczek społecznościowych można udzielać przez portal szybkigrosz.pl

Filip czy mógłbyś przeanalizować na rodzimej giełdzie Rule #1 Phila Towna

Ta pozycja jest na mojej liście także będzie taki test :)

Świetnie, czekam z niecierpliwością, największy problem mam z obliczaniem ROI(ROIC) ,nie wiem jak to obliczyć, może mógłbyś dodać taki wskaźnik za dziesięć ostatnich lat dla wszystkich spółek na fundamentalnej nikt tego nie publikuje ,wszyscy użytkownicy by na tym skorzystali. Myślę że jest to dość istotny wskaźnik. Dziękuję , pozdrawiam

Co to oznacza, że autor porzucił stosowanie tej strategii? Masz może więcej informacji w tym temacie? Rozumiem, że nie ma strategii uniwersalnej, ale czy autor pisze skąd to porzucenie? Znalazł lepszy "graal", rzucił giełdę, inne?

Znalazł lepszy :) A dokładniej to ulepszył swoją strategię dodając kryteria związane z wartością rynkową. Testy ulepszonych strategii Kirkpatricka testowałem w tym artykule: http://10-procent-rocznie.blogspot.com/2014/12/ulepszone-strategie-kirkpatricka-test.html

A okres 16 to czas, kiedy autor rzeczywiście ją stosował, czy tylko eksperyment "myślowy"? Czy mógłbyś napisać dla jakich okresów testowałeś tę strategię w polskich warunkach?

* chodziło mi o 16 lat pokazanych na ostatnim wykresie

Kirkpatrick pierwotnie nie testował swoich strategii na komputerze. Okres 16 lat, który widać na wykresie to jego realne inwestycje. Pod koniec tego 16-letniego okresu jego portfel zaliczył sporą stratę, którą widać na wykresie i wtedy Kirkpatrick zdecydował się na wzbogacenie modelu o kryteria związane z wartością rynkową. Dodając je wciąż nie korzystał z komputera, także dodał je trochę "na czuja". Po grudniu 1998 roku nie prowadził już statystyk podstawowego portfela, gdyż uznał go za zbyt ryzykowny i rozpoczął prowadzenie statystyk ulepszonego portfela.

Co do moich testów, to obejmują okres taki jak widać na wykresie, a więc od sierpnia 2006 roku (czyli 8 lat i parę miesięcy).

Podobają mi się Twoje testy strategii. Mam pytanie do Twojej metody testowania strategii Kirkpatricka.

1. Sprawdzasz, czy dana spółka spełnia wciąż warunki (np. czy mieści się w 30% najlepszych spółek pod względem siły relatywnej) codziennie, raz na tydzień, raz na miesiąc?

2. Na ile spółek maksymalnie dzielisz kapitał?

3. Strategia-wzrost jest b. ryzykowna z powodu maksymalnego obsunięcia kapitału 28% czy widzisz jeszcze jakieś powody?

Ad.1 Rewizji portfela dokonuję raz na miesiąc.

Ad.2 Maksymalnie na 10 spółek.

Co do pytania pierwszego i drugiego to sporo odpowiedzi dotyczących metodyki prowadzenia testów można znaleźć we wpisie: http://10-procent-rocznie.blogspot.com/2014/10/metodologia-testowania-strategii.html

Ad. 3 Maksymalne obsunięcie wyniosło 38%. To sporo, ale nie chodzi tu nawet o bezwzględną liczbę, ale o to, że w tym samym czasie giełda spadła tylko o 14,6%. Oznacza to, że korzystając z tej strategii musimy liczyć się z tym, że będą okresy kiedy nasz portfel będzie tracił kapitał 2,6 raza szybciej niż szeroki rynek. Oznacza to, że jest spore ryzyko, że w pewnym momencie zostaniemy bankrutami. Dobre strategie nawet w najgorszych momentach spadają mniej więcej tak samo mocno jak rynek. Bardzo agresywne strategie mogą czasem spadać ok. 1,5 raza szybciej niż rynek, ale według mnie 2,6 to zbyt duże ryzyko.

Ad. 3 Z drugiej strony maksymalne obsunięcie WIGu wyniosło 70% (2007-2009), czyli strategia musiała się zachować lepiej niż WIG w tym czasie

W czasie bessy 2007-2009 strategia zachowała się całkiem dobrze. Przez większą część czasu strategia zachowuje się lepiej niż WIG. Cały problem tutaj jest taki, że nawet jeśli udało nam się pięknie przebrnąć przez 3 bessy z rzędu, to nie mamy pewności, że czwarta nie będzie tą, w czasie której strategia straci znacznie więcej niż rynek. To trochę jak przy wystawianiu opcji na WIG20. Przez 95% czasu będziemy spokojnie zarabiać, ale te 5% czasu, może zjeść cały zysk.

Filipie napisałeś, że rewizji portfela dokonujesz raz na miesiąc. Rozumiem siła relatywna się może zmienić w ciągu miesiąca ale co z rankingiem zysku operacyjnego w ostatnim kwartale. Przecież ten ranking zmienia się raz na kwartał wraz z raportem kwartalnym spółek. Przez 3 miesiące wynik tego rankingu będzie taki sam. Dla mnie oznacza to, że 3 razy używasz praktycznie jednego wskaźnika - siły relatywnej, dopiero za 4 razem uwzględnisz kolejny ranking zysku operacyjnego.

Czy nie lepiej w związku z tym robić zmiany portfela raz na kwartał by uwzględniać obydwa wskaźniki od razu?

Taki jest tok mojego rozumowania, jeżeli jest błędny to proszę wyjaśnij jak to właściwie jest.

Prześlij komentarz