GUS co miesiąc zbiera dane na temat tzw. ufności konsumenckiej. Jest to wskaźnik oparty na subiektywnych odczuciach ankietowanych gospodarstw domowych, pozwalający oszacować jak zmienia się podejście konsumentów do otaczającej ich rzeczywistości gospodarczej. Wskaźnik ten zbierany jest w dwóch wersjach. Raz jako "bieżąca" ufność, a raz jako ufność "wyprzedzająca". Jak nietrudno się domyślić, jeden jest miarę postrzegania obecnej sytuacji, a drugi dotyczy tego w jakich barwach konsumenci widzą przyszłość.

Zestawiając oba te wskaźniki w jedną całość możemy stworzyć wskaźnik mierzący nadwyżkę wyprzedzającej ufności konsumenckiej na bieżącą, który pozwala wyłuskać okresy skrajnego rozdźwięku pomiędzy obecnym stanem rzeczy, a oczekiwaniami na przyszłość. Okazuje się, że rozdźwięk ten ma całkiem niezłą zdolność prognostyczną w stosunku do tego co dzieje się na GPW i dokładnie na tym skupimy się w dzisiejszym wpisie.

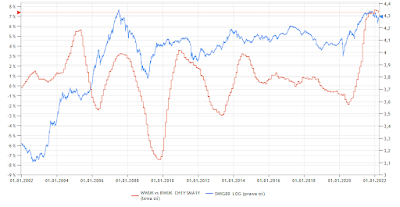

Oto aktualny wykres nadwyżki wyprzedzającej ufności konsumenckiej nad ufnością bieżącą (w wersji z odsianymi szumami):

W uproszczeniu, wysoka wartość wskaźnika (czerwonej linii) oznacza, że konsumenci liczą że przyszłość będzie lepsza niż teraźniejszość. Analogicznie, niska wartość wskaźnika, oznacza, że konsumenci mają poczucie, że przyszłość będzie gorsza niż teraźniejszość.

Nietrudno zauważyć, dlaczego w ostatnich latach wskaźnik ten nie był zbyt popularny. O ile przed 2015 r. zachowywał się dość cyklicznie, to przez ok. 5 lat (2015-2020) znajdował się w trendzie bocznym, nie tworząc żadnych wyraźnych ekstremów.

Dopiero ostatni rok przyniósł rekordowy wzrost wartości wskaźnika, który doprowadził do utworzenia na nim szczytu. Co taki szczyt oznaczał w przeszłości?

Okazuje się, że w przeszłości mieliśmy 4 tego typu szczyty na wskaźniku i każdy z nich był powiązany 1:1 ze szczytem na giełdzie (sWIG80). Ciężko mówić tu o zdolności wyprzedzania bessy, gdyż tylko 2 na 4 sygnały pojawiły się przed jej rozpoczęciem, ale już jako potwierdzenie, że spadki, które obserwujemy, rzeczywiście są bessą, a nie tylko korektą w trakcie hossy, wskaźnik sprawdza się znakomicie.

Logicznym następstwem tego stanu rzeczy jest to, że jeśli wskaźnik zakręca w dół po utworzeniu szczytu (tak jak obecnie), a na giełdzie wciąż nie ma bessy, to rośnie prawdopodobieństwo, że za chwilę się pojawi, aby wypełnić relację 1:1. Jednocześnie jeśli szczyt tworzony jest w trakcie spadków na giełdzie (jak ma to miejsce obecnie), rośnie prawdopodobieństwo, że spadki te są częścią regularnej bessy, a więc powinniśmy przygotować się na ich kontynuację.

Brak komentarzy:

Prześlij komentarz