Wiemy, że z punktu widzenia podążania za cyklicznością makroekonomiczną, indeksy bardziej rozproszone są co do zasady lepsze niż indeksy mniej rozproszone. Rozszerzenie tej myśli można znaleźć w artykule sprzed kilku lat, omawiającym

dlaczego istniejący wtedy WIG250 był lepszą miarą cykliczności niż np. indeks WIG. W prostych słowach można wyjaśnić to tak, że im bardziej rozproszony i równomiernie rozłożony na spółki indeks, tym łatwiej na jego podstawie mierzyć cykliczność giełdową.

W październiku 2019 r. na podstawie analogicznego pomysłu stworzyliśmy na tym blogu prognozę, według, której na GPW wtedy miała rozpocząć się hossa. Dziś z perspektywy czasu możemy ocenić na ile prognoza ta się sprawdziła:

Okazuje się, że o ile indeks WIG zaliczył drastyczny spadek związany z pierwszą falą obostrzeń i dopiero niedawno spadek ten w 100% odrobił, to już indeks sWIG80 zaliczył wyraźną hossę rosnąc o ponad +50% i to pomimo paniki, która miała miejsce w międzyczasie.

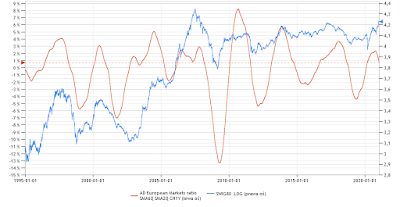

Prognoza ta powstałą na podstawie zbiorczego europejskiego wskaźnika giełdowego, który tworzony jest na tej samej zasadzie zwykłe indeksy giełdowe tworzone są z pojedynczych spółek. Z tą różnicą, że wskaźnik ten jest rodzajem indeksu indeksów, a więc bierze on po jednym sztandarowym indeksie giełdowym z każdego z kilkudziesięciu krajów, a następnie na zasadzie nieważonego głosowania łączy je w jedną całość.

O tak powstałym wskaźniku można myśleć jak o przeciętnym zachowaniu się wszystkich europejskich giełd. Jego siła polega na tym, że nawet jeśli poszczególne hossy i bessy nie zaczynają się w różnych krajach w tym samym momencie, to mają na siebie spory wpływ (np. hossa w Niemczech będzie zwiększać szansę na hossę w Polsce, gdyż polskie firmy mogą liczyć na więcej zagranicznych zamówień). Wskaźnik dzięki swojej konstrukcji "uśrednia" moment rozpoczęcia się hossy lub bessy w całej Europie.

Dziś po raz kolejny sprawdzimy, co tak skonstruowany wskaźnik (nazywany w Makrosferze:

Oto aktualny wykres wskaźnika:

Niedawno na wykresie utworzony został cykliczny szczyt:

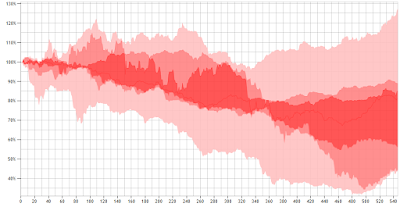

Oto co w przeszłości takie cykliczne szczyty oznaczały dla przyszłości giełdy (sWIG80):

Wydźwięk historycznych ścieżek jest wyraźnie spadkowy. Po roku od szczytu na wskaźniku:

- w najlepszym razie indeks sWIG80 znajdował się na poziomie początkowym.

- w scenariuszu przeciętnym indeks sWIG80 tracił. ok -25%.

- w scenariuszu najgorszym indeks sWIG90 tracił ok -45%.

Co ciekawe gdy ten sam sygnał synchronizacji odniesiemy do indeksu WIG nie zobaczymy już tak jednoznacznych wyników:

Podsumowując, dzisiejszy wskaźnik zapowiada nadejście trendu spadkowego, który miałby się rozpocząć ... lada dzień. Co ciekawe pogląd ten wydaje się stać w sprzeczności ze wskaźnikami opisywanymi w kilku ostatnich artykułach.

Brak komentarzy:

Prześlij komentarz