Dywidenda jest jednym z najlepszych narzędzi do oceny tego czy na rynku jest tanio czy drogo. Ładnie widać to na wykresie pokazującym średnią dywidendę wypłacano na GPW w ciągu ostatnich 15 lat.

Wskaźnik porusza się cyklicznie, a wpływają na niego przede wszystkim 2 czynniki:

- cena akcji - gdy na giełdzie trwają spadki, to stopa dywidendy ulega poprawie, bo np. spółkę, która płaci 5 zł dywidendy można po spadkach kupić za 50 zł (a przed spadkami kosztowała np. 100 zł).

- zyski spółek - gdy zyski rosną, to dywidenda rośnie proporcjonalnie do nich.

Te cykliczne wystrzały średniej stopy dywidendy na GPW w górę, której widać na wykresie (zaznaczone czarnymi pionowymi liniami), to momenty, gdy oba te czynniki nakładały się na siebie, a więc w czasie gdy cena większości spółek spadała, poprawiały one swoje zyski.

Gdyby rynek był efektywny, to takie momenty nie miałyby miejsca, gdyż jak tylko spółki zaczęłyby poprawiać zyski, coraz więcej inwestorów chciałoby je mieć w swoich portfelach, a to powstrzymałoby spadki cen. W praktyce jednak rynkiem znacznie częściej rządzą emocje (a już w szczególności w czasie bessy) i dzięki temu taka rozbieżność ma okazję powstać.

W obecnym cyklu jeszcze nie mieliśmy takiego wystrzału stopy dywidendy jak w każdym z 4 poprzednich, jednak coraz więcej pojedynczych spółek wpada w krzyżowy ogień obu czynników, tzn. ich ceny spadają, a jednocześnie zyski rosną. Sporo wskazuje więc na to, że w najbliższych miesiącach nastąpi oczekiwany wystrzał stopy dywidendy.

Choć nie mamy jeszcze danych na temat zysków spółek za cały 2015 r., to mamy pełną informację o ich zyskach w ciągu pierwszych 9 miesięcy 2015 r.. Dzięki temu możemy z całkiem niezłą dokładnością oszacować zysk za 2015 r., a co za tym idzie oszacować wysokość dywidendy jaką dana spółka może wypłacić w okolicach wakacji (wtedy najwięcej spółek wypłaca dywidendę).

W dzisiejszym rankingu szukamy przede wszystkim spółek, które spełniają te założenia:

- już co najmniej raz (w zeszłym roku) wypłaciły dywidendę - dzięki temu mamy punkt odniesienia co do tego, jaką część zysku spółka jest gotowa przekazać na dywidendę.

- zysk netto wzrósł w ciągu ostatniego roku - rosnący zysk netto przekłada się na rosnącą dywidendę

- cena akcji od ostatniej wypłaty dywidendy spadała lub jeśli rosła to robiła to wolniej niż zyski spółki.

- przychody wzrosły w ciągu ostatniego roku - rosnące przychody potwierdzają, że zysk netto rośnie ze zdrowych przyczyn, a nie np. w wyniku sztuczek księgowych lub wyprzedawania majątku.

- są płynne - większość spółek wypłacających duże dywidendy jest bardzo słabo płynna przez co, aby je kupić trzeba zapłacić ogromny spread, co niweluje korzystny wpływ dużej dywidendy.

Pozycja 1. - Europejsckie Centrum Odszkodowań (EUC)

Zarówno przychody, jak i zyski tej spółki, wzrosły w ciągu 2015 r. o ok. +50%.

Jednocześnie, od momentu wypłaty ostatniej dywidendy, kurs akcji spadł o ok. 20%.

Spółka płaci dywidendę regularnie od 5 lat i jak na razie, co roku jest ona większa. W ostatnim roku skok był największy, gdyż spółka zaczęła praktycznie cały zysk wypłacać jako dywidendę.

Jak dotąd wypłacana dywidenda zawsze stanowiła ok. 5% ceny akcji, jednak przy obecnej cenie, stopa dywidendy wypłacana w wakacje 2016 r. powinna wynieść ok. 9,5%.

Pozycja 2. - Polski Holding Nieruchomości (PHN)

Spółka jeszcze 3 lata temu ponosiła straty, jednak ostatnie 8 kwartałów to już stabilne zyski. W ciągu 2015 r. spółka poprawiła swój zysk o ok. 11%

Nie jest to ogromna wartość i pewnie ta spółka nie znalazłaby się w zestawieniu, gdyby nie to, że w międzyczasie cena jej akcji dramatycznie spadła:

W ciągu ostatniego roku spadek wyniósł ok. -30%.

Przy obecnej cenie i szacunkowym zysku, stopa dywidendy wypłacana w 2016 r. powinna wynieść ok. 8,7%.

Pozycja 3. - Rawlplug (RWL)

Zyski spółki w ostatnich latach były bardzo nierówne, jednak sporo wskazuje na to, że trend wzrostowy się stabilizuje. Rok 2015 to dla spółki wzrost zysków niemal o 100%.

Cena akcji wydaje się tych zysków nie dostrzegać, gdyż od momentu wypłaty dywidendy w zeszłym roku spadła o 12%.

Wykres wygląda zupełnie tak jakby spółka w ciągu ostatnich 2 lat notowała coraz gorsze, a nie coraz lepsze wyniki. Historia dywidend nie jest szczególnie długa.

Po raz pierwszy spółka wypłaciła ją w 2012 r. po osiągnięciu rekordowych zysków. Później miała roczną przerwę, a od dwóch lat wypłaty się unormowały. Co ciekawe jak dotąd spółka, niezależnie od osiągniętych zysków, zawsze płaciła 33 gr. na akcję co przy obecnej cenie dawałoby stopę dywidendy równą 4,4%. Spółka notuje jednak coraz większe zyski i jest szansa, że w tym roku na dywidendę przeznaczone zostanie proporcjonalnie więcej pieniędzy, przez stopa dywidendy powinna wynieść ok. 8,4%.

Pozycja 4. - Robyg (ROB)

Zarówno przychody jak i zyski tej spółki eksplodowały w 2015 r. o ponad 100%.

Tym razem inwestorzy nie pozostali bierni i kupowali akcje tej spółki pomimo ogólnie panujących spadków w ostatnich miesiącach. Od ostatniej dywidendy spółka podrożała prawie o 20%. (to i tak znacznie mniej niż wzrost zysków).

Obecnie spółka znajduje się w okolicy swoich maksimów. Robyg wypłaca dywidendę nieprzerwanie od 5 lat i już ma w swojej historii jedną bardzo wysoką (ponad 9% wypłacone w czerwcu 2012 r.). Na giełdzie druga połowa 2011 r. przyniosła ogromne spadki, które nie znalazły odzwierciedlenia w mniejszych zyskach spółki i stąd tak wysoka dywidenda.

Obecnie mamy do czynienia z bardzo podobną sytuacją, gdy zyski rosną znacznie szybciej niż cena spółki. Stopa dywidendy wypłacana już w kwietniu/maju 2016 r. przy obecnej cenie wyniesie aż 7,9%.

Pozycja 5. - Votum (VOT)

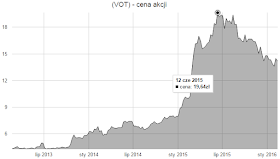

Votum jest kancelarią pomagającą ludziom w uzyskiwaniu odszkodowań. Przez pierwsze 3 lata na GPW ich zyski praktycznie stały w miejscu, jednak już od ponad roku wyraźnie widać, że coś się dzieje.

W 2015 r. zyski spółki wzrosły aż o 66% w stosunku do wcześniejszego roku, mimo to od momentu wypłaty dywidendy w zeszłym roku (czerwiec 2015r.) cena akcji spada. Obecnie obniżyła się już o prawie -30% od szczytu.

Spółka niemal cały swój zysk przeznacza na dywidendę. W latach 2012-14 jej stopa wynosiła 7% i więcej. W ostatnim roku nieco zmalała, gdyż kurs akcji ostro wystrzelił w górę, jednak ostatnie spadki znów sprawiają, że stopa dywidendy powinna wzrosnąć.

Przy obecnej cenie powinna ona wynieść ok. 7,9%.

Pozycja 6. - Elektrotim (ELT)

Spółka wykonuje systemy automatyki. Rok 2014 był dla niej słaby, jednak już od 2015 wszystko wróciło do normy i zysk okazał się być rekordowy.

Inwestorzy to dostrzegli, jednak ich reakcja była słabsza niż można się było spodziewać. Od momentu wypłaty dywidendy w 2015 r. spółka wzrosła tylko o +25%.

Spółka ma bardzo bogatą historię wysokich dywidend, które już dwukrotnie przekraczały 10%.

Przy obecnej cenie i zyskach, stopa dywidendy wypłacana w czerwcu 2016 r. może wynieść ok 7,4%.

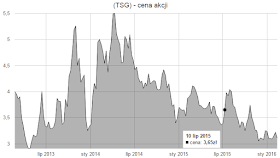

Pozycja 7. - Tesgas (TSG)

Spółka zajmuje się tworzeniem i modernizacją infrastruktury gazowej w Polsce. Jeszcze kilka lat temu miała ogromne straty, jednak od 2014 r. zaczęła znów zarabiać. W porównaniu do zysku na koniec 2014 r. obecny jest aż o 130% wyższy.

Tego wzrostu zysku zupełnie nie widać na wykresie spółki, który regularnie spada już od 2 lat.

Jak na razie spółka wypłaciła dywidendę tylko 2 razy, za każdym razem przeznaczając na nią ok 80% zysku netto.

Przy obecnym wzroście zysku i mocnym spadku ceny, stopa dywidendy wypłacanej w lipcu 2016 r. powinna wynieść ok 7,1%.

Pozycja 8. - Relpol (RLP)

Producent sprzętów do sterowania procesami przemysłowymi. W okresie 2008 - 2011 notował stratę, jednak od 2012 znów jest na powierzchni. W stosunku do zeszłego roku zyski wzrosły o 30%.

Standardowo już wzrostu tego nie widać na wykresie ceny akcji. Cena waha się dość mocno, jednak wciąż pozostaje w tych samych widełkach 6-8 zł.

Relpol ma dość bogatą historię dywidend. Przed bessą w 2008 roku regularnie wypłacał dywidendę, którą z powodu problemów finansowych musiał zawiesić aż na 5 lat. Obecnie od 2012 znów płaci regularnie.

Co ciekawe z roku na rok wypłacana jest coraz większa część zysku netto. Przy obecnej cenie i zyskach stopa dywidendy wypłacana w lipcu 2016 r. powinna wynieść ok. 6,9%.

Pozycja 9. - Atende (ATD)

Spółka informatyczna regularnie zwiększająca przychody i zyski. W ciągu ostatniego roku wzrost zysku wyniósł 18%.

Inwestorzy jak na razie ignorują ten wzrost. Od momentu wypłaty dywidendy w zeszłym roku cena akcji spółki praktycznie nie zmieniła swojej wartości.

Atende płaci regularną dywidendę od 4 lat. Jak dotąd stopa dywidendy zawsze wahała się pomiędzy 4,5% - 6%.

Przy obecnej cenie i zyskach, dywidenda wypłacana w 2016 r. powinna wynieść ok. 6,5%.

Pozycja 10 - Zakłady Azotowe Puławy (ZAP)

Spółka produkująca nawozy i chemikalia. Zyskowność spółki jest bardzo cykliczna. Gorsze okresy przypadały na 2009-10r. oraz na 2013-14r. Od 2015 spółka znów zwiększa zyski. W stosunku do poprzedniego roku zysk urósł w 2015r. o 70%.

Inwestorzy nie przegapili okazji i kurs akcji spółki także rósł jednak znacznie słabiej. Od momentu wypłaty ostatniej dywidendy cena akcji wzrosła o 35%.

Spółka jest znana z długiej historii wypłat dywidendowych. Płaci nieprzerwanie od 9 lat. Luki w poniższej tabelce wynikają z przesunięcia wypłat pomiędzy grudniem i styczniem przez co wydaje się, że spółka nie wypłaciła dywidendy w 2009r. a zrobiła to dwukrotnie w 2012r.

Przy obecnej cenie i zyskach prognozowana stopa dywidendy wypłacana w czerwcu 2016r. powinna wynieść ok 5,4%.

Pełny ranking ze szczegółami można znaleźć w tabeli poniżej:

Jak widać nie brakuje spółek z rosnącą stopą dywidendy, a pamiętajmy, że to zestawienie nie uwzględnia jeszcze wyników za 4 kwartał 2015, które (jeśli okażą się pozytywne) mogą poprawić stopę dywidendy.

Wyniki spółek za 4 kwartał 2015 r. będą kluczowe dla dalszych losów na giełdzie. Jeśli będą one na tyle dobre, że średnia stopa dywidendy na rynku podskoczy powyżej 4%, to jak sugeruje historia, hossa będzie nieunikniona. Jeśli będą słabsze to trzeba będzie rozważyć alternatywne scenariusze.

Brak komentarzy:

Prześlij komentarz