Dzisiejsza strategia nie jest powiązana z żadnym konkretnym guru, ale jej koncepcja jest o tyle ciekawa, że żal byłoby jej nie przetestować. Pomysł polega na tym, aby połączyć 3 ważne obszary analizy.

- niska wycena - już nie raz przekonaliśmy się, że tańsze spółki dają więcej zarobić niż droższe.

- wysoka rentowność - chcemy, żeby nasza spółka dobrze zarabiała.

- niewielki dług - tu dbamy o bezpieczeństwo naszej inwestycji. Spółki, które osiągają wysoką rentowność mogą być nisko wyceniane z powodu zbytniego prze-lewarowania inwestycji. Kryterium długu pozwoli nam zostawić tylko te spółki, które osiągają swoją wysoką rentowność bez nadmiernego zadłużania się.

Dobór konkretnych kryteriów nie był poprzedzony testami, także niezależnie od otrzymanych wyników najprawdopodobniej będzie możliwość udoskonalenia strategii, ale najpierw sprawdźmy jak radzi sobie w podstawowej postaci:

- niska wycena:

- szukamy spółek z C/WK < 1 oraz

- C/Z wśród najtańszej połowy rynku

- wysoka rentowność:

- szukamy spółek, których rentowność ROCE przewyższa 7%

- niewielki dług:

- szukamy spółek, które mają więcej gotówki niż zobowiązań (dług netto / EBIT < 0).

- dodatkowo standardowo interesują nas tylko spółki, które są płynne (minimalny obrót tygodniowy z ostatniego miesiąca to 400 tys. zł).

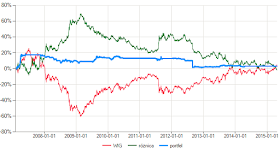

Oto wyniki tej strategii na danych za ostatnie niemal 9 lat na naszym rynku testowane zgodnie z naszą standardową metodyką:

Średni roczny zysk netto (CAGR) wynosi: 0,2%. Po uwzględnieniu prowizji, spreadów i podatków zysk roczny jest ujemny.

Dlaczego tak mało? Częściową odpowiedź można znaleźć na wykresie zaangażowania w akcje w czasie.

Średnie wypełnienie portfela akcjami wyniosło 7,1%. To ekstremalnie mało. Oznacza to, że nasze kryteria są tak rygorystyczne, że nie jesteśmy w stanie znaleźć wystarczającej liczby spółek, aby wypełnić portfel. Sprawdźmy zatem, które z kryteriów tak mocno ograniczają nam pole manewru. Sprawdzałem po kolei każde, z kryteriów i oto wyniki:

- C/WK < 1 - portfel wypełniony w 99%.

- ranking C/Z w top 50% - portfel wypełniony w 100%.

- ROCE > 7% - portfel wypełniony w 100%.

- dług netto / EBIT < 0 - portfel wypełniony w 68%.

Widzimy zatem, że nasze kryterium długu najbardziej ogranicza nasz wybór. Co więcej jeśli spojrzymy na kombinację:

- kryterium długu + kryterium C/WK

to okaże się, że już tylko 17,38% spółek spełnia te kryteria. Wygląda więc na to, że nie tylko niewiele spółek ma więcej gotówki niż zobowiązań, ale też, że spółki które takie są, zwykle są po prostu drogie. Mówiąc prościej spółki wypchane po brzegi gotówką są wyceniane drogo. Dlatego ciężko nam przepchnąć cokolwiek przez nasze kryteria.

Czasem dla poluzowania kryteriów zamiast porównywania całego długo do gotówki stosuje się porównanie tylko oprocentowanej części długo do gotówki, ale my poluźnimy kryteria w nieco inny sposób. Zamiast szukać spółek, których:

- dług netto / EBIT < 0

poszukamy takich, których:

- dług netto / EBIT < 1

Aby zrozumieć na ile duża jest to różnica spójrzmy na przykład. Mamy spółkę o następujących parametrach:

- EBIT = 100 mln zł.

- gotówka = 50 mln zł.

W takich warunkach, aby spółka spełniła, kryterium "dług netto / EBIT < 0" jej zobowiązania musiałyby być mniejsze niż 50 mln zł. W nowej wersji tego kryterium "dług netto / EBIT < 1" spółka może mieć 150 mln zł zobowiązań, a więc 3 razy tyle co wcześniej.

Przetestujmy jeszcze raz strategię CRD z ulepszonym kryterium długu. Oto wyniki:

Tym razem wypełnienie portfela było większe (choć ciągle bardzo niskie) - wyniosło 19,38%. Zysk roczny (CAGR) wyniósł 3,15%. Po uwzględnieniu prowizji, spreadów i podatków zysk roczny wynosi 1,53%. Tym samym jest to jak dotąd nasza najgorsza przetestowana strategia. Jej wyniki na dzień dzisiejszy są gorsze od indeksu WIG. Dokładniejsze porównanie dotychczas przetestowanych strategii znajduje się w tabelce poniżej:

Strategia CRD mocno odstaje od innych testowanych strategii wypełnieniem portfela akcjami. Nawet po rozluźnieniu głównego kryterium, wartość pozostała bardzo niska. Początkowo zastanawiałem się, czy słabe wyniki nie są powiązane właśnie z tym słabo wykorzystanym wypełnieniem portfela, ale okazuje się, że nie.

Gdyby strategia dawała regularnie zarabiać, to nawet przy niskim zaangażowaniu jej wykres powinien powolutku piąć się w górę bez wielkich spadków. Wykres strategii CRD jest pokiereszowany ostrymi spadkami. Maksymalny spadek kapitału wyniósł ok. -20%. Gdyby zwiększyć zaangażowanie w akcje (dając więcej pieniędzy na pojedynczą spółkę lub jeszcze rozluźniając kryteria) to maksymalny spadek doszedłby do poziomów -70%, co jednoznacznie przekreślą tą strategię i to nie ze względu na niskie zaangażowanie w akcje.

Dlaczego dziś pochylamy się nad strategią, która nie działa?

Nie chodzi tu o konkretną strategię, ale o dochodzenie do tego co zawodzi. Jeśli uda nam się odpowiedzieć na pytanie dlaczego nasza dzisiejsza strategia jest słaba, to w przyszłości tworząc własne, będziemy wiedzieli na co zwracać uwagę.

Na początek przyjrzyjmy się konkretnym transakcjom dokonanym w ramach strategii. Okazuje się bowiem, że trafialność strategii CRD to aż 62,2%. Wygląda więc na to, że w ogólności strategia wyszukuje ciekawe spółki, ale jeśli już znajdzie jakąś słabą to ta zjada ogromną część zysków. Przykłady takich transakcji to:

SFG od 17-10-2008 do 06-03-2009

W momencie inwestycji SFG miało 30 mln zł gotówki. Roczny zysk operacyjny wynosił 44 mln zł. Całkowity dług to ok. 55 mln zł (w tym oprocentowany to tylko ok. 17 mln). Także niezależnie od przyjętej definicji długu ta spółka miała go bardzo mało.

Rentowność była w tamtym okresie bardzo wysoka. ROCE ok. 22%.

C/WK dla SFG wynosiła ok. 0,3, a C/Z to ok. 2,5 w rankingu planowało ją na bardzo wysokim miejscu.

Hossa miała się niedługo zacząć i według kryteriów strategii CRD to był dobry zakup. Hossa rzeczywiście się zaczęła ale dopiero 5 miesięcy później. W tym czasie SFG podało gorsze niż oczekiwano dane, w efekcie czego spadło o kilkadziesiąt % i zostało sprzedane.

EKP od 2012-10-12 do 2013-09-13

Bardzo podobna sytuacja do poprzedniej. Zadłużenie w normie i bardzo małe w stosunku do zysku operacyjnego. Rentowność wysoka, a do tego C/WK w okolicach 0,4 i C/Z w okolicach 2. Niestety w kolejnych kwartałach zysk się pogorszył co spowodowało dalszy spadek i stratę kilkudziesięciu % na cenie akcji.

MCI od 2011-03-04 do 2012-03-02

Znów podobna historia. Dług mały. Rentowność duża. C/Z w okolicach 3. Tu plany zyskowności pokrzyżowała bessa, która podobnie jak w poprzednich przypadkach zabrała zyski i kilkadziesiąt % ceny akcji.

Jest oczywiście też kilka transakcji które przyniosły kilkadziesiąt procent zysku, jednak jest ich relatywnie mało. Analizując powyższe przykłady doszedłem do dwóch powodów dla czego ta strategia nie działa:

- Spółki, które traciły najwięcej były spółkami notowanymi przy śmiesznie niskich wskaźnikach wartości rynkowej (C/Z ok. 2-3). Gdyby taką wartość wskaźnika C/Z miała stabilna spółka, to oznaczałoby to, że w ciągu dwóch/trzech lat spółka zarobi dla nas tyle ile za nią zapłaciliśmy. Do takich akcji ustawiałyby się kolejki inwestorów. Niestety ale tak niskie C/Z mogą mieś tylko spółki niestabilne, czyli takie, co do których zakładamy, że nie będą w stanie utrzymać tak dużych zysków jakie mają obecnie.

W przypadku powyższych 3 spółek takie rozumowanie sprawdziło się idealnie. Kwartał/dwa po zakupie wszystkie 3 spółki zaczęły pokazywać coraz gorsze dane. Często w takiej sytuacji zyski stają się ujemne i C/Z = 2 nagle zamienia się w C/Z = -100.

Puenta jest taka, że ogólnie im tańsza spółka, tym lepsza, ale jeśli wycena jest śmiesznie niska, to najprawdopodobniej inwestorzy wkalkulowują w cenę jakieś dodatkowe ryzyko i wcale nie musi być to dobra transakcja.

- Kryterium długo według mnie jest nietrafione. Kiedyś przy okazji testów wskaźnika Z-Score Altmana, który jest wskaźnikiem zadłużenia, udało nam się wykazać, że choć spółki nadmiernie zadłużone są marną inwestycją, to spółki totalnie niezadłużone, wcale nie są najlepszą. Najlepszą inwestycją były spółki mądrze zadłużone. Czyli takie, które są dzięki zadłużeniu są w stanie zwiększać skalę działalności bez ponoszenia nadmiernego ryzyka.

Nasze dzisiejsze kryterium długu jest bardzo wymagające, co sprawia, że odrzucamy wszystkie te mądrze zadłużone spółki.

Okazuje się, że nasze dzisiejsze kryteria szukają spółek, które nie korzystają z dźwigni jaką daje dług, a do tego stoją przed bardzo prawdopodobnym ryzykiem osłabnięcia zysków w kolejnych kwartałach. To dwa główne powody dla których ta strategia nie ma prawa działać.

To bardzo ładnie pokazuje, że aby stworzyć dobrą strategię należy najpierw przeanalizować każdy wskaźnik z osoba. Sprawdzić jakie są jego mocne, a jakie słabe strony? Czy na pewno zależność pomiędzy wartością wskaźnika, a zyskami z inwestycji jest wprost proporcjonalna? Dopiero wiedząc jak zachowuje się każdy wskaźnik z osobna, możemy pokusić się o ich połączenie, tworzące skuteczną strategię.

PS. To już 10 przetestowana przez nas strategia :)

"Okazuje się bowiem, że trafialność strategii CRD to aż 62,2%."

OdpowiedzUsuńJak pod tym względem wypadały inne testowane strategie?

Przeglądając poprzednie testy zauważyłem, że na liście spółek, które w danym dniu spełniały kryteria testowanej strategii kilka razy pojawił się RBW, który ładnie urósł w ciągu ostatnich 6 miesięcy. Proponuję więc przeprowadzenie testu, który odpowie na pytania:

1) Czy spółka która w danym momencie spełnia kryteria przynajmniej dwóch przetestowanych strategii ma większe szanse na zanotowanie wzrostów niż spółki, które spełniają kryteria tylko jednej strategii?

2) Czy spółka która w danym momencie spełnia kryteria przynajmniej dwóch przetestowanych strategii przeciętnie notuje większe wzrosty niż spółki, które spełniają kryteria tylko jednej strategii?

Zadałeś rewelacyjne pytania, na które warto będzie sobie odpowiedzieć. Jeśli okaże się, że odpowiedź na któreś z nich to tak, to może się okazać, że dobrym wyjściem jest śledzenie dwóch lub więcej dobrych strategii i kupowanie spółek, które spełniają kilka z nich jednocześnie.

OdpowiedzUsuńNa pewno zrobimy taki test, ale aby zwiększyć jego wiarygodność wolałbym mieć o najmniej 20 przetestowanych strategii, także całość będzie możliwa za ok. kilka miesięcy, gdy już nazbieramy tyle różnych strategii. Tak czy inaczej pomysł super.

Co do trafialności dotychczas testowanych strategii to musiałbym poszukać dokładnych wyników, ale z tego co pamiętam wahały się w okolicach 50%-65% (pod ręką mam wyniki Kirkpatricka: trafialność 54%.), także trafialność strategii CRD jest raczej w górnej granicy przedziału.

Myślę, że warto testować strategie parami. Może się okazać, że spółka, która spełnia kryteria strategii A i B statystycznie radzi sobie lepiej od spółki spełniającej kryteria strategii A i C. W jednym zbiorczym teście wszystko się uśredni.

OdpowiedzUsuńCo to jest portfel fund? Czemu nie są podane kryteria? Wyniki są rewelacyjne, może uchylisz rąbka tajemnicy.

OdpowiedzUsuńGratuluje wytrwałości. Porównanie strategii ciekawe, i widać

OdpowiedzUsuńdzięki niemu jak na dłoni które metody/strategie/taktyki są skuteczne a które

nie. Pozdrawiam

Rafał

Też jest to dobry pomysł. Ja jednak myślałem bardziej o połączeniu rożnego rodzaju strategii. Np. te oparte na wartość + te na dywidendzie + coś jeszcze. Przez sporą część czasu nie będzie żadnych spółek spełniających te połączone rygorystyczne kryteria, ale od czasu do czasu jakaś spółka powinna się przebić i wtedy może się okazać, że będzie to złoty strzał, ale muszę to sprawdzić.

OdpowiedzUsuńJest to strategia portfela fundamentalnego, czyli ta którą stosujemy w ramach naszego portfela (wykres z wynikami bieżącymi w pasku bocznym bloga). Niestety jej kryteria nie są ogólnie dostępne, stąd ten czerwony dopisek eliminujący ją z rankingu.

OdpowiedzUsuńŁączenie strategii zapewne obniży poziom wypełnienia portfela. Co wtedy? Sam mówiłeś, że optymalny średni poziom wypełnienia to ok 60-70%.

OdpowiedzUsuńWypełnienie portfela w idealnej strategii nie jest stałe w czasie. Gdy mamy bessę to wypełnienie jest bardzo niskie (nawet w okolicach 0%). Gdy mamy hossę to wypełnienie jest bardzo wysokie (w okolicach 100%). Jako, że statystycznie hossa trwa przez 2/3 czasu przypadającego na cykl, a bessa przez 1/3 tego czasu, średnie wypełnienie portfela w ramach całego cyklu w idealnej strategii wyniesie ok. 60%-70%. Do tej pory wszystko się zgadza.

OdpowiedzUsuńŁączenie strategii nie pomoże nam w czasie bessy, gdyż jeszcze bardziej obniży i tak już bardzo małe zaangażowanie, ale jest szansa na to, że pomoże nam w czasie hossy, gdy nasze zaangażowanie wynosi 100%. Często w czasie hossy mamy więcej sygnałów zakupu niż jesteśmy w stanie kupić spółek. Np. obecnie ok 20 spółek spełnia kryteria kupna naszego portfela fundamentalnego, ale do portfela możemy wrzucić tylko 10 z nich.

Nasza strategia w pewien sposób szacuje, które 10 z tych 20 spółek wybrać, ale są tylko niedokładne szacunki, gdyż wszystkie te spółki są bardzo dobre. Gdyby w takim momencie przepuścić te 20 spółek przez sito zupełnie innej (ale także bardzo skutecznej) strategii, to może okazać się, że uda nam się zawęzić wybór spółek do portfela.

Jeśli teoria łączenia portfeli okaże się prawdziwa, to w czasie hossy nasz portfel mógłby zarabiać nieco więcej niż dotychczas, gdyż lepiej wybierałby spółki, z tych które już i tak spełniają podstawowe kryteria zakupu.

Mocno się rozpisałem, ale w skrócie chodzi o to, żeby w momencie gdy mamy dużo sygnałów zakupu, jeszcze bardziej wyśrubować kryteria.

Wykupując abonament na fundamentalnej mamy pełen dostęp do tego portfela, tzn. wiemy kiedy i co będzie kupione i sprzedane, czy wszystko jest umawiane po fakcie? Kupione 1,2,3 czy więcej dni temu? Proszę o kompletną odpowiedź.

OdpowiedzUsuńAktualizacje portfela zawsze odbywają się w weekend. Wszelkie operacje na spółkach dokonywane są po cenie piątkowego zamknięcia, więc jeśli chcielibyśmy idealnie odwzorowywać ruchy portfela, to pojawia się zwłoka, wynikająca z realnej możliwości zakupu dopiero w poniedziałek.

OdpowiedzUsuńIm krócej trwają nasze transakcje, tym bardziej tego typu zwłoki mogą wpływać na końcowy wynik. W naszym portfelu średni czas transakcji to kilka miesięcy, także zwłoka piątek/poniedziałek ma dużego przełożenia. Nieco dokładniej przyjrzałem się tej kwestii w jednym z artykułów: http://10-procent-rocznie.blogspot.com/2014/03/koszty-opoznienia-informacji.html