W każdym kwartale mniej więcej połowa spółek zwiększa swój zysk netto, a połowa zmniejsza. Wartości te wahają się od 35% do 65% spółek, ale w obecnym kwartale podział wyniósł niemal dokładnie 50%.

Oczywiście tworząc portfel chcielibyśmy inwestować tylko w te spółki, które w przyszłym kwartale zwiększą zysk, gdyż większe zyski są dość mocno powiązane ze wzrostami kursu akcji.

Jeśli mielibyśmy teraz wybrać losowo powiedzmy 7 spółek do naszego portfela to jakie jest prawdopodobieństwo, że wszystkie 7 w nadchodzącym kwartale zwiększy zyski?

Łatwo to policzyć:

- Inwestując losowo w jedną spółkę mamy szansę 50% że trafimy na zyskowną spółkę.

- Przy dwóch spółkach nasze szanse to 50% * 50% czyli 25%

- Przy trzech mamy już tylko 12,5%

- itd.

- Przy 7 spółkach nasze szanse trafienia wszystkich 7 strzałów wynoszą ok. 0,8%.

To bardzo mało. Teraz pojawia się pytanie czy jesteśmy w stanie w jakiś sposób zwiększyć nasze szanse trafienia? Inaczej mówiąc, czy spółki, które w przyszłości będą zyskowne już teraz wysyłają nam jakieś sygnały, które możemy odczytać?

Okazuje się, że tak i szczęśliwie dowodów na to nie musimy szukać daleko. Przyjrzyjmy się bliżej portfelowi fundamentalnemu, którego wykres wisi w pasku bocznym tego bloga.

Po wynikach rocznych za 2013 rok (publikowanych w marcu 2014) w portfelu mieliśmy dokładnie 7 spółek. A oto wyniki tych 7 spółek pobrane z raportów finansowych za 1 kwartał 2014 (publikowanych 15 maja).

Okazuje się, że wszystkie 7 spółek poprawiło swój zysk netto. Skąd wiem, że to nie przypadek? Bo przed chwilą policzyliśmy, że istnieje 0,8% szans, że ten wynik to przypadek i 99,2% szansy, że nim nie jest.

Jak przewidzieć czy spółka zwiększy zyski w kolejnym kwartale?

Jak zwykle tajemnica wcale nie jest tajemnicą i każdy z Was już nieraz słyszał czego należy szukać. Dziś po prostu trafił nam się dowód, że to działa. Oto czego należy szukać:

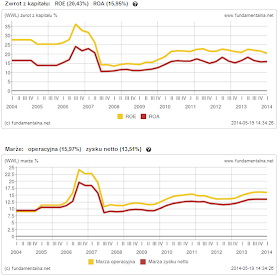

-> stabilność - Spółki, które utrzymują stały poziom rentowności i marż są dość mocno przewidywalne i mają tendencję do ciągłego powiększania zysków. Przykładem takiej spółki jest np. WWL:

Spółka od 10 lat utrzymuje stałą rentowność i marże (z małym wyjątkiem na przełomie 2006/07). Dzięki temu można zakładać, że ta stabilność się utrzyma i zyski dalej będą rosły w tempie podobnym do obecnego.

Czy trudno znaleźć spółkę o stabilnej rentowności? Okazuje się, że Wawel nie jest jedyny i jeśli puścimy szukanie spółek o wysokiej stabilności (od 80% na 100% możliwych)

To otrzymamy aż 106 wyników, a więc prawie 1/4 całego rynku.

Jeśli do kryterium stabilności dodamy kilka standardowych sprawdzonych wskaźników jak... :

- niska wartość rynkowa - C/Z lub lepsza wersja tego wskaźnika (EV/EBIT), wciąż działa. Jeśli cena/zysk jest wysoka oznacza to, że inwestorzy w swoich wycenach już uwzględniają nadchodzący wzrost zysków. Lepiej celować w spółki o niskim C/Z, których właściciele jeszcze tego nie uwzględniają.

- trend wzrostowy - rozpędzone spółki na prawdę trudniej zatrzymać, a te, które są liderami wzrostów mają tendencję do pozostawania liderami. Wykorzystaj wskaźniki trendu i siłę relatywną.

... to mamy sporą szanse znaleźć spółkę, która wraz z zyskami zwiększy kurs swoich akcji.

Co powinieneś zapamiętać z tego artykułu:

- Istnieją fundamentalne przesłanki, które zwiększają prawdopodobieństwo, że spółka poradzi sobie ponadprzeciętnie w nadchodzącym kwartale.

- Stabilne spółki często są nudne, przewidywalne, rosną powolnie i nie dają szans na skok zysków o 100% w ciągu roku, ale właśnie dlatego są dobrymi inwestycjami.

W jakim narzędziu się tak przyjemnie znajduje spółki jak wyżej pokazałeś?

OdpowiedzUsuńhttp://www.fundamentalna.net/

OdpowiedzUsuńFilipie, czy mógłbyś mi potwierdzić, że dobrze rozumiem sposób konstrukcji „oceny spółki”.

OdpowiedzUsuńNp. „na dziś” jedna z "dużych" spółek ma oceny:

- Wartość 83% (c/z, c/wk, ev/ebit)

- Rentowność 65% (roa, roe, marże)

- Cash flow 68% (przepływy pieniężne)

- Zadłużenie 68% (dług, płynność)

- Finanse 69% (przychody, zyski)

- Podsumowanie A- (ogólna ocena)

Czyli np. Wartość=83% oznacza, że dla każdej ze spółek z WIGu skonstruowałeś wg „jakiegoś wzoru” wskaźnik wartości uwzględniający

(wagowo?) współczynniki c/z, c/wk, ev/ebit i zrobiłeś „ranking” spółek szeregując wszystkie spółki wg tego wskaźnika i spółka ta zajęła (100%-83%)* 452 spółek= ok. 76 miejsce (na 452) w tym rankingu pod

względem tego współczynnika (gdzie 1 miejsce Wartość= 100% a ostatnie= Wartość=0%).

Dla pozostałych zmiennych (Rentowność ,Cash flow ,Zadłużenie

, Finanse) zrobiłeś oddzielne "rankingi" (np. Rentowność 65% to (100%-65%)*452 = ok. 158 miejsce pod kątem "Współczynnika Rentowności”).

I jako „ocena ogólna” to średnia "ważona" ocen tak jak piszesz tu:

http://www.fundamentalna.net/FAQ#oceny

Czyli ocena „A-” wynika z tego że ta średnia = ok. 70% (100% dla AAA+ do 0% dla D-).

Czyli „innymi słowy” tak jak Joel Greenblatt zrobił swoją „ocenę” spółek

(„Magiczna formuła”) na podstawie dwóch rankingów wskaźników (EV/EBIT i ROIC) tak Ty przyznałeś swoją „ocenę ogólną” każdej spółce za jej pozycje w 5

rankingach (wartości, rentowności, przepływów pieniężnych, zadłużenia i płynności, stabilności wyników spółki).

Dobrze "ogarniam" tą "koncepcję ocen"?

Mniej więcej tak, ale nie do końca. Różnica polega na tym, że w Twojej wersji według rankingu wartości spółki zawsze znalazłyby się jakieś z niską, średnia i wysoką oceną. Rozkład ocen byłby równomierny, bo najsłabsza spółka dostanie najsłabszą oceną, a najsilniejsza najsilniejszą (reszta w środku).

OdpowiedzUsuńW rzeczywistości ocena wartości nie zależy od miejsca spółki w rankingu wartości, ale od porównania wskaźników spółki z pewnymi arbitralnymi wartościami (średnimi wskaźników z wielu lat wstecz), a więc spółka mająca np. C/Z = 10, C/WK = 2 itd. zawsze będzie miała tą samą zbiorczą ocenę wartości niezależnie od tego jak radzą sobie w tym momencie inne spółki na giełdzie.

Dalej ranking tworzony jest tak jak napisałeś, a więc liczona jest średnia ważona z ocen wartości, rentowności, itd. Wynik znajduje się pomiędzy 0% i 100%, a te wartości są zamieniane na ocenę literową AAA, BBB itp.

W takim liczeniu ocen chodzi o to, aby gdy przyjdzie straszna bessa to żadna spółka nie była zmuszona to bycia "najlepszą".

Dzięki za "wyprostowanie". To jeszcze parę drobnych pytań i wszystko będzie "jasne" ;-).

OdpowiedzUsuń1) Ponieważ w licznikach współczynników C/Z, C/WK ... mamy "Cenę" to na czasowym wykresie "Oceny wartości rynkowej" odchyły od średniej wynikać będą RÓWNIEŻ z występujących w danym czasie hoss i bess a nie TYLKO z zmiany kondycji spółki?

2) Czyli wskaźnik oceniający "Wartość" jest zależny od aktualnej "Ceny" i pokazuje chwilowe "przewartościowania i niedowartościowania wycen"?

3). Oceny pozostałych "obszarów" (Rentowność, Cash flow, Zadłużenie, Finanse) wyglądają na niezależne od chwilowej "Ceny" (nie są wrażliwe na "hossy" i "bessy")?

4) Czy dla pozostałych obszarów (Rentowność, Cash flow, Zadłużenie, Finanse) też istnieją takie pewne "arbitralne wartości współczynników"?

5) Jaki jest "poziom" tych "arbitralnych punktów odniesienia" tzn. czy można przyjąć że "średnia spółka" ("średnia" w każdym z obszarów oceny) mniej więcej w połowie hossy (wtedy "C" czyli Cena też jest "średnia") miała by oceny 50%, 50%, 50%, 50%, 50% i ocenę ogólną ok B+ ?

Ad 1) Tak. Jeśli jest bessa i wszystko leci w dół, to nawet jeśli parametry fundamentalne spółki się nie zmienią, to wskaźniki wartości się zmieniają (bo spółka robi się coraz tańsza).

OdpowiedzUsuńAd 2) Tak.

Ad 3) Tak. Pozostałe obszary nie korzystają z aktualnej ceny do ustalania ocen, a więc są niezależne od aktualnych warunków na giełdzie.

Ad 4) Tak.

Ad 5) W bardzo dużym uproszczeniu można coś takiego przyjąć, ale nie sugerowałbym się tym w ten sposób, że np. spółka mająca parametry 51% 51% 51% itd. jest lepsza niż średnia (bo może być ale nie musi). Dodatkowo takie porównanie utrudnia fakt, że niektóre wyceny nie są liniowe. Np. nie ma dużego znaczenia czy spółka ma zadłużenie 20% czy 30% całego kapitału bo w obu przypadkach jest to mało, ale już ma duże znaczenie czy spółka ma zadłużenie 80% czy 90%, bo w tym obszarze zaczyna się robić niebezpiecznie.

Oceny odwzorowują te zależności (czasem są to zależności kwadratowe, czasem liniowe, a czasem nie mające znaczenia). Np. może się okazać, że jeśli spółka zwiększy zadłużenie z 0% do 5% to nie znajdzie to odzwierciedlenia w pogorszeniu oceny, bo nadal jest to skrajnie niskie zadłużenie.

Najłatwiejszym sposobem, aby sprawdzić jak ma się obecna ocena interesującej nas spółki w stosunku do innych spółek jest skorzystanie z wyszukiwarki i wpisanie jako kryterium np. "ranking rentowności > 50%". Wtedy zobaczymy ile w obecnym momencie spółek ma wskaźniki większe niż interesująca nas spółka.

Czy tylko Pan jako Admin może generować na fundamentalna.net wykresy z kilku lat jak te na rysunku 3 (ten z żółtą i czerwoną linią) czy ewentualnie użytkownicy również mają taką możliwość (jeśli tak, to jak to zrobić)?

OdpowiedzUsuńWszystkie wykresy użyte w tym artykule są dostępne dla standardowych użytkowników. Wystarczy wejść na stronę wybranej spółki (np. KGH) i w menu po prawej stronie wybrać np. analizę rentowności: http://www.fundamentalna.net/analiza/rentownosci/KGH

OdpowiedzUsuńlub analizę przychodów i zysków: http://www.fundamentalna.net/analiza/przychodow/KGH

Witam,

OdpowiedzUsuńOd pewnego czasu czytam Twojego bloga i przyznam szczerze, ze można w nim znaleźć wiele użytecznych informacji, dla takiego laika giełdowego jak ja. Również jestem fanem analizy fundamentalnej, aczkolwiek od początku jak tylko zacząłem interesować się giełdą, jedna rzecz nie daje mi spokoju, a mianowicie chodzi o wszystkie ''ulepszenia'' sprawozdań finansowych. Czy mógłbyś w swoim kolejnym wpisie skupić się właśnie na takich sprawozdaniach? Tzn. Pokazać, gdzie najczęściej takie przekręty występują, jak je dostrzec i interpretować? Powiem szczerze,że bez takiej wiedzy analiza spółek oraz ich sprawozdań wiąże się w większym stopniu z losowością, ponieważ nie wiadomo,czy wyszukane spółki, nie są po prostu sztucznie napompowane.

pozdrawiam

Hmm. Szczerze mówiąc, to nie znam się zbyt dobrze na tematyce oszustw w sprawozdaniach finansowych. Sam w analizach korzystam z danych, które są dostępne w sprawozdaniach, bez analizy czy są one poprawne. Z góry zakładam, że tak. Jak na razie w całej mojej inwestycyjnej historii nie miałem problemu z nieuczciwą spółką, która z perełki nagle przekształciłaby się w tragiczną spółkę. Być może jeszcze na taką trafię. Poczytam trochę o tej tematyce i pomyślę, czy jest coś czym mógłbym się z wami podzielić. Tak czy inaczej dziękuję za podpowiedź :)

OdpowiedzUsuńWitam,

OdpowiedzUsuńciekawi mnie jedna rzecz. Podałeś konkretny przykład "filtra fundamentalnego" do selekcji spółek, które nas interesują. NO i bardzo fajnie, tylko jeśli taki filtr miałby się stać podstawą do konstrukcji systemu transakcyjnego, to dobrze by było wiedzieć jak spółki o takich parametrach zachowywały się w przeszłośći, aby móc określić naszą przewagę nad rynkiem. Czy fundamentalna oferuje takie narzędzie albo chociaż możliwość wyszukiwania w historii (np. spółka X miała takie poziomy wskaźników)?

Pierwszej opcji (historycznego testu zadanych wskaźników) nie ma. Jest za to druga wymieniona przez Ciebie opcja. Mianowicie w ramach serwisu podane są historyczne wartości wskaźników spółek, więc można łatwo sprawdzić np. jaką rentowność miała spółka KGH w 2 kwartale 2006 roku. Dane te dla KGH dostępne są na tej stronie: http://www.fundamentalna.net/analiza/rentownosci/KGH (tabelka na dole) analogiczne dane można znaleźć dla innych wskaźników (c/z itp.). Dane na zdjęciu poniżej należą właśnie do spółki KGH.

OdpowiedzUsuńDzięki, ale jak rozumiem można te dane uzyskać jedynie na stronie każdej ze spółek. Bardziej interesowało by mnie narzędzie do znajdowania spółek o danej strukturze wskaźników w przeszłości Innymi słowy chciałbym uzyskać odpowiedź jaka spółka i kiedy miała np. C/Z <10; stabilność wyników >80%, żeby zobaczyć jak się później takie spółki zachowywały i oszacować statystyczną przewagę danej strategii. Myślę, że takie nardzędzie ułatwiłoby analizę czy dane parametry doboru spółek są sensowne. JAkbyś myślłą o rozwoju projektu to zostrawiam Ci do przemyślenia stworzenie takiego narzędzie. Wszystkie dane są wiec nie powinno być strasznie dużo pracy.

OdpowiedzUsuńZ ciekawości jak analizujesz np. historyczne zachowanie portfela z fundmantanej to w jaki sposób to robisz? Chyba nie ręcznie? :)

Rozumiem o jakie narzędzie chodzi, bo sam analizując różne strategia właśnie z czegoś takiego korzystam. Obecnie jest to wersja bardzo rozgrzebana, bo wciąż testuję różne nowe podejścia i choć program działa poprawnie to pod względem wyglądu i dużej trudności obsługi na razie nie nadaje się do udostępnienia, ale prace jak najbardziej trwają :)

OdpowiedzUsuńChyba trochę nie jasno się wyraziłem;) Miałem bardziej na myśli opis i interpretacje większości legalnych ''kruczków'' jakie stosują księgowi sporządzając sprawozdanie. Obecnie znane mi są tylko te podstawowe, jak ukrywanie kosztów, czy wliczanie w zysk pasywów,ale chyba mamy do czynienia z większą ilością legalnych przekrętów, dlatego ciekawym pomysłem byłoby wymienienie ich i opisanie jak je wykrywać i interpretować;)

OdpowiedzUsuńNiestety nawet wśród legalnych rozwiązań nie znam z praktyki praktycznie żadnych sztuczek. Te które wymieniłeś to już więcej niż znałem, także obawiam się, że w tej kwestii masz znacznie większą wiedzę ode mnie.

OdpowiedzUsuń