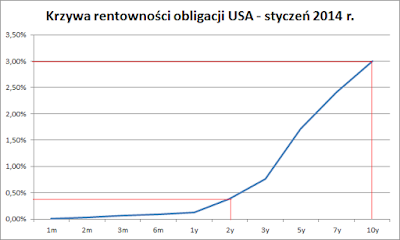

"Zdrowa" krzywa rentowności wygląda następująco:

Pokazuje ona na jednym wykresie jakie odsetki płacą obligacje w zależności od czasu na jaki zostały stworzone. I tak np. na powyższym wykresie widzimy, że w styczniu 2014 r. obywatel USA mógł kupić obligację 2-letnią, która dawałaby mu odsetki w wysokości 0,4% rocznie, czyli niezbyt wiele, ale też mógł zdecydować się na zakup obligacji 10-letniej, która dawałaby mu 3,0% rocznie, czyli znacznie więcej.

To, którą obligację będzie chciał kupić obywatel, będzie zależało od tego jakie ma plany i co myśli o przyszłości. Właśnie dlatego obligacje o dłuższym czasie trwania dają większe oprocentowanie, bo związują kupującego ze sobą na dłuższy czas. Wyższe oprocentowanie jest jakby premią za poniesienie dodatkowego ryzyka związanego z dłuższym czasem trwania obligacji. Obligacje wydawane na krótszy czas, nie wymagają prognozowania dalekiej przyszłości, przez co premia za ryzyko jest mniejsza, a więc takie obligacje dają mniejsze oprocentowanie.

Taki stan nie utrzymuje się jednak stale. Jak pamiętamy z tego artykułu, rentowność obligacji także podlega prawu popytu i podaży, co oznacza, że jeśli na jakieś obligacje jest dużo chętnych, to ich oprocentowanie będzie spadać. Właśnie w tym zjawisku można upatrywać wyjaśnienia, dlaczego aktualna krzywa rentowności dla obligacji USA wygląda następująco:

Aktualnie obywatel USA chcąc zainwestować w obligacje na 2 lata otrzymałby odsetki w wysokości 1,6% rocznie. Gdyby zainwestował w obligacje 10-letnie otrzymałby dokładnie takie same odsetki. Oznacza to, że nie ma żadnej premii za związanie się z obligacją na dłuższy czas. Dlaczego? Wyjaśnieniem jest duża liczba kupujących 10 letnie obligacje. Duża liczba kupujących sprawia, że "towar", który kupują przestaje oferować wysokie odsetki. Można na to spojrzeć w ten sposób, że sprzedawca obligacji wiedząc, że dużo osób chce kupić jego obligację może ustawić cenę na mniej korzystną dla kupującego, bo wie, że i tak ktoś je kupi.

W jakich okresach popyt na 10 letnie obligacje USA jest duży? W okresach gdy inwestorzy szukają bezpieczeństwa, a jednocześnie obawiają się, że w przyszłości stopy procentowe spadną, a więc jeśli dziś kupiliby obligację na 2 lata i za te 2 lata spróbowali ponowić swoją inwestycję, to mogłoby się okazać, że wtedy obligacje 2-letnie będą już oferować np. tylko 1% rocznych odsetek.

Odwracanie krzywej rentowności jest więc sygnałem, że rynek zaczyna się bać i przenosi swoje aktywa w bezpieczniejsze rejony. Takie zjawisko w przeszłości działało jak samospełniająca się przepowiednia, w której wycofywanie się z ryzykownych aktywów napędza spadek ich cen, co popycha kolejnych inwestorów do decyzji o sprzedaży. Zjawisko to dobrze widać na znanym nam już wykresie:

Wykres pokazuje różnicę pomiędzy 10-letnimi i 2-letnimi obligacjami USA. W zeszłym tygodniu, wykres ten niemal dotknął zera (osiągnął poziom 0,01p.p.).

Pionowe obszary na powyższych wykresach to okres ujemnego wzrostu PKB w USA (recesji). Poniżej widzimy, że w ciągu ostatnich 43 lat mieliśmy zaledwie 4 sytuacje, gdy wykres docierał do poziomu 0:

Ważne wnioski:

- Za każdym razem dojście wykresu do poziomu 0 oznaczało nadejście recesji w USA w przeciągu 17 - 33 miesięcy (średnia 23 miesiące).

- Sygnały te nie są związane ze standardowym cyklem giełdowym (ok. 3,5 roku), ale z cyklem wyższego rzędu o okresie ok 10 lat.

Oznacza to, że odliczanie do dużej światowej recesji zapoczątkowanej w USA właśnie się rozpoczęło. Miałaby ona nadejść nie wcześniej niż za 17 miesięcy i nie później niż za 33 miesiące. Środek tego zakresu wypada w lipcu 2021 r.

Data ta wydaje się dość dobrze korelować ze standardowym cyklem giełdowym (3,5 roku), w ramach którego obecnie jesteśmy w fazie młodej hossy. Do 2021 r. miałaby ona wystarczająco dużo czasu aby wybrzmieć i przejść w fazę euforii (być może napędzana pieniędzmi z PPK?), a następnie w 2021 r. standardowa bessa mogłaby połączyć się z bessą wyższego rzędu związaną z opisywanym wyżej odwróceniem krzywej rentowności.

Co myślicie o takim scenariuszu synchronizacji dużego (10 lat) i małego (3,5 roku) cyklu giełdowego? Jestem ciekaw waszych przemyśleń.

| Jeśli wpis Ci się podoba zapisz się na newsleter, aby nie przegapić nowych artykułów: | Zapisz się |

Brak komentarzy:

Prześlij komentarz