Jak większość z was pewnie się orientuje do 28 kwietnia trwają zapisy na ofertę publiczną PZU. Dla niewtajemniczonych - PZU wchodzi na giełdę i emituje akcje po stałej cenie. W tym wypadku ustalonej na 312,5zł. Dopiero od 14 maja będzie można handlować nimi na normalnych zasadach na GPW. Osobiście jak dotąd nigdy nie brałem udziału w żadnej ofercie publicznej, ale stwierdziłem, że kiedyś musi być ten pierwszy raz. Oczywiście nie zamierzam w to wchodzić na ślepo dlatego przeanalizowałem nieco historii.

W przypadku ofert publicznych nie możemy skorzystać z historycznych wykresów ceny akcji spółki. Nie interesuje nas też poziom wskaźników fundamentalnych, gdyż nie zamierzamy inwestować w PZU, a jedynie skorzystać z możliwości kupna akcji po stałej cenie, a następnie odsprzedać je w pierwszym dniu notowań, licząc na to, że spółka rozpocznie notowania znacznie wyżej niż za nią zapłaciliśmy.

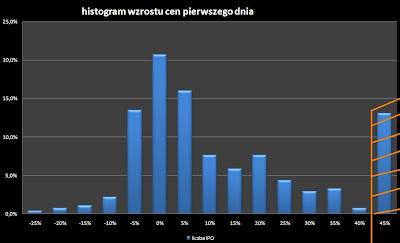

Na stronie bankiera możemy znaleźć informację o wszystkich debiutach z ostatnich kilku lat. Same dane niewiele nam powiedzą, dlatego spójrzmy na ich histogram:

Widzimy na nim jaki procent ofert publicznych otworzył się w pierwszym dniu notowań na danym poziomie. Np. największy słupek odczytujemy tak: "21% wszystkich debiutów otworzyło się z zyskiem od 0% do 5% względem ceny emisyjnej". Widzimy, że wykres jest zachwiany, przez stosunkowo dużą liczbę debiutów powyżej 45%. Takie debiuty miały miejsce na mniejszych ofertach publicznych, a PZU do takich nie należy dlatego nie uwzględnimy tych spółek w dalszych rozważaniach.

Po odrzuceniu skrajnego słupka możemy wygenerować histogram dla skumulowanych danych, a więc każdy kolejny słupek nie jest rysowany od zera, ale od poziomu poprzedniego słupka. Spójrzmy na nowy wykres:

Co nam daje takie przedstawienie danych?

Pozwala odpowiedzieć na pytanie: "Z jakim prawdopodobieństwem debiut PZU będzie udany?". Właściwie to daje nam znacznie więcej, gdyż możemy odczytać w jakim stopniu debiut będzie udany.

Odczytując z wykresu widzimy, iż prawdopodobieństwo wzrostu cen na otwarciu powyżej 0%, wynosi 78%. Prawdopodobieństwo wzrostu powyżej 5%, wynosi 55% itd.

Widzimy zatem, że historycznie debiuty spółek w 3/4 nie powodowały straty. Jest do argument za uczestnictwem w ofertach publicznych (nie tyle konkretnie w PZU, ale ogólnie w IPO).

Aby otrzymać dokładniejsze wyniki, powinniśmy doprecyzować nasze wymagania. Poprzednia analiza przeprowadzona została zbiorczo dla wszystkich spółek. Tym razem weźmy pod uwagę tylko największe oferty publiczne (jedną z takich jest PZU).

Obliczenia prezentuje poniższa tabela:

Pod uwagę brane były zyski maksymalne i na zamknięciu (pierwszej sesji). Widzimy, że 6 z 10 spółek pozwoliło zarobić ponad 10%.

Pozwala to nam sądzić, iż duże oferty publiczne średnio dają lepiej zarobić niż małe.

Te obliczenia wystarczą mi, aby spróbować sił w swojej pierwszej ofercie.

Mój plan wygląda następująco:

- Take Profit = 10% - jeśli w ciągu dnia cena wzrośnie o 10% powyżej 312,5zł to automatycznie sprzedaję. Szansa na ten scenariusz 50%-60%.

- Stop Loss = -10% - w razie bardzo słabego debiutu nie zamierzam zatonąć wraz ze statkiem, ale szansę na ten scenariusz określam jako 5% - 10%.

- Sprzedaż pod koniec dnia - jeśli w ciągu dnia akcje nie przebiją żadnego z podanych pułapów sprzedam je na zamknięciu, niezależnie od tego czy ze stratą czy z zyskiem. Szansa to pozostałe procenty.

Na zakończenie kilka szczegółów technicznych co do oferty:

- cena emisyjna to 312,5zł

- w ofercie publicznej każda osoba może zapisać się na od 3 do 30 akcji. Taki limit ma zapobiec gigantycznym redukcjom, jakie miały miejsce podczas debiutu PGE.

- Jeśli inwestorzy indywidualni mimo limitów przekroczą liczbę dostępnych akcji , nastąpi redukcja, zaczynając od posiadaczy największej liczby akcji.

- pierwszy dzień notowań przypada na 14 maja.

- zapisy na akcje już trwają, a kończą się 28 kwietnia.

| Jeśli wpis Ci się podoba zapisz się na newsleter, aby nie przegapić nowych artykułów: | Zapisz się |

11 komentarzy:

Ja też się zapisuję, ale nie jestem pewna czy chcę sprzedać na IPO, do 14 maja będę studiowała prospekt i sprawozdanie finansowe za 2008 rok , trochę znam rachunkowość ubezpieczycieli więc przetestuję na pierwszym zakupie akcji czy w czymś mi to pomoże

@Anonimowa jeśli uda Ci się wyczytać jakieś ciekawe informacje mogące wpłynąć długoterminowo na ceną to pisz bez wahania:). Bym może po paru tygodniach jak emocje związane z IPO opadną wrócę do PZU.

@Filon

A jak wygląda sprawa godziny a rozkładu ceny akcji?Z danych które podajesz , często widać iż w ciągu sesji kurs był wyżej niż na zamknięciu , zatem powstaje pytanie - teoretycznie i statystycznie w którym momencie możemy mierzyć szczyt? Nie mówie tylko o IPO PZU ale ogólnie interesuje mnie to od praktycznej strony juz na rynku kasowym. Czytam Twojego bloga od niedawna i mysle ze jest calkiem ok. Uwazam jednak ze powinienes sie skupiac na opcjach , akcjach - poniewaz glownie to sa instrumenty ktore daja najwieksze zyski/( straty :( ) ale widze ze siedzisz na "opcjach" i tym sie wyrozniasz od wiekszosci blogerow. Wiekszosc gra bardzo asekuracyjnie i powstaja "arty" pod publiczke. Czego to by nie kupili lub zrobili.Chcialbym zebys szczegolowo przedstawial strategie - zakupu/sprzedazy opcji, akcji , w miare na biezaco, aby tez byla szansa sledzic Twoje ruchy i nawet czasem prawie "online" je kopiowac.Ja osobiscie bardzo chetnie poczytalbym o futures.Choc na gpw "siedze" juz 5 lat , nie odwazylem sie jeszcze na kotrakty , ale jestem coraz blizszy aby zaczac. Takze rozwaz takie tematy do opisania/ grania. Pozdrawiam

@Anonimowy

Co do rozkładu cen akcji w pierwszym dniu nie jestem w stanie Ci powiedzieć, ponieważ dysponuję tylko danymi: otwarcie, zamknięcie,max,min dla historycznych okresów. Temat mógłby być ciekawy do analizy jednak wymagałby zakupu danych intraday, a na razie na taki zakup nie mogę sobie pozwolić.

Co do tematów artykułów to dziękuję za wskazówki. Na pewno je uwzględnię planując kolejne wpisy:)

@ Filon

Ok , dzięki za odpowiedź , i do usłyszenia.

A co myslisz o nowym papierze -- Kulczyk OIL Ventures ???

@Anonimowy

Nie jestem przekonany co do tej emisji, ale w tej kwestii nie jestem autorytetem, bo jak już pisałem PZU to moja pierwsza IPO. Szczerze mówiąc przestałem się interesować OIL-em, gdy zobaczyłem datę zapisów na akcje. Zapisy już trwają i kończą się 7 maja, a do 14 maja mam gotówkę zablokowaną pod PZU.

Hej, świetny art! Czegoś takiego szukałem już kilka tygodni, nawet na forum Parkietu pisałem i nikt mi nie potrafił pomóc - wyraźnie wsyzscy tam są bardziej zajęci wzajemnymi potyczkami. Powiedz proszę, skąd brałeś dane nt. pierwszego dnia notowań? Ja w moim biurze mam NOL3 ale tam chyba nie da rady ustawić konkretnie daty interesująch mnie notowań. I powiedz jeszcze proszę, jak zrobiłeś ten wykres skumulowany (sorry za głupie pytanie, ale spałem na statystyce:)

Pozdrawiam,

Piotrek

@Anonimowy

Cieszę się, że Ci się podoba. Co do pierwszego dnia notowań to potrzebne info znalazłem na stooq. Wystarczy wybrać spółkę. Po lewej stronie z menu wybrać "dane historyczne" i po wyświetleniu przejechać na sam początek. (Na dole są takie strzałki do nawigacji). Warto też zaznaczyć pomijanie: dywidend, splitów itp (najlepiej zaznaczyć wszystkie), gdyż uwzględnienie tych czynników powoduje przekłamanie w starszych notowaniach.

@Anonimowy

Co do wykresu skumulowanego to robi się go tak, że jeśli mamy np. 5 próbek: 20%, 30%, 10% 10%, 30%. (Specjalnie sumują się do 100%). To zwykły wykres zawiera 5 słupków o tych właśnie wartościach, a w skumulowanym każdy kolejny słupek zawiera sumę swojej wartości i poprzednika. Nasze słupki skumulowane miałyby następujące wartości: 20% (bo nie ma poprzednika), 50% (20+30), 60% (50+10), 70% (60+10), 100% (70+30).

Dzięki za szybka odpowiedź, bardzo mi pomogła. Podrawiam!

Prześlij komentarz